Muchos ciudadanos actualmente se están preguntando, el IRPH qué es. Sin duda se preguntan el IRPH qué es, porque en los últimos años cada vez con más intensidad está aparenciendo en los medios de comunicación. El IRPH es un índice hipotecario, que se publica mensualmente por el Banco de España, y sirve como referencia para algunas hipotecas que se comercializaron con este índice. Sirve para calcular cuanto se pagará en la cuota mensual de la hipoteca al IRPH. Si quieres saber más sobre qué es IRPH, haz clic en este enlace IRPH que es . Si quieres conocer todo sobre el IRPH aquí lo puedes encontrar.

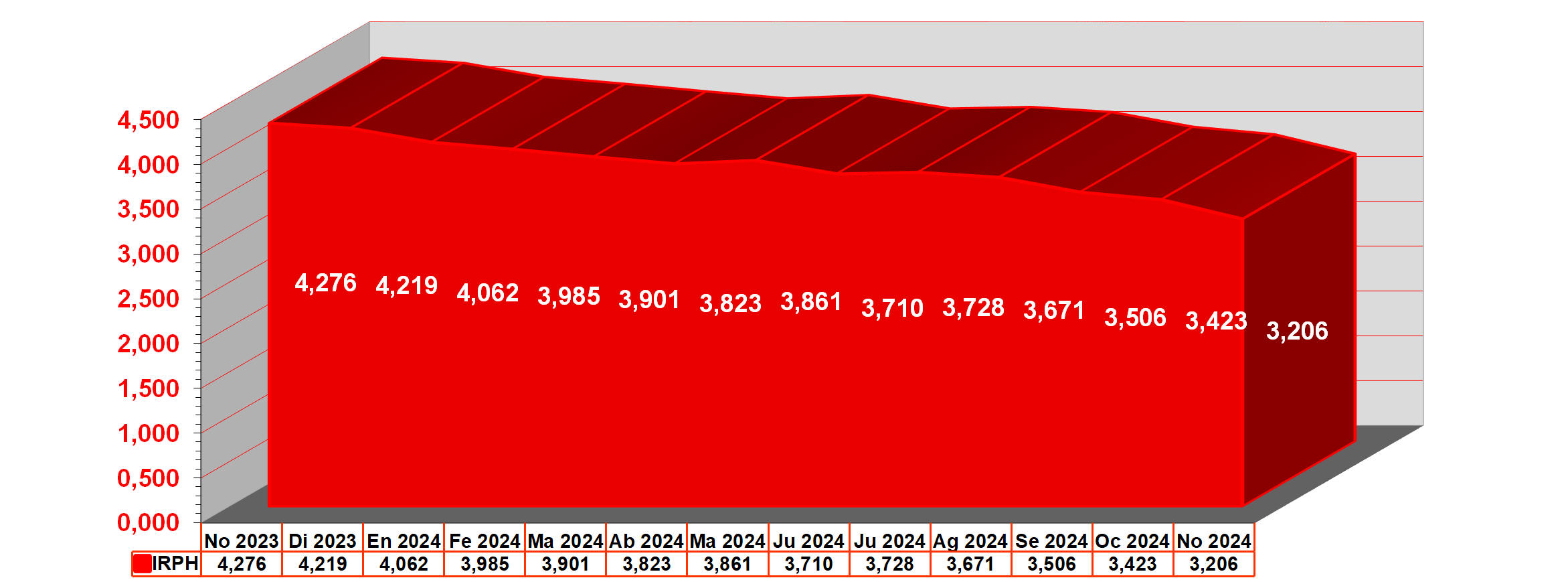

Anteriormente existían tres variantes del IRPH: IRPH Cajas, IRPH Bancos e IRPH Entidades. Los dos primeros desaparecieron en 2013 y se quedó el IRPH Entidades. En la presente web presentamos información de todos los índices y especialmente gráficos y datos actualizados del IRPH Entidades a lo largo del calendario. Dispones de muchas calculadoras de hipoteca para hacer cálculos y dispones de un foro IRPH para escribir sobre el IRPH Entidades o sobre cualquier tema relacionado con la hipoteca.

El TJUE en su sentencia sobre el caso IRPH ha dictaminado a favor del cliente, por lo que reclamar IRPH es posible.

Las hipotecas, las calculadoras simuladores de hipotecas, los índices hipotecarios IRPH y Euríbor y la economía en general, son los temas centrales de la presente web.

Si necesitas es informarte por créditos o préstamos personales puedes acudiar al portal de créditos y préstamos www.financredi.es

Mejor manera de pedir una hipoteca para un piso que es una inversión: un piso para alquiler vacacional

Invertir en un piso para alquiler vacacional puede ser una muy buena estrategia para generar ingresos pasivos (esos ingresos que todos deseamos y que se generan sin un trabajo y esfuerzo constante), pero para lograrlo con éxito es fundamental elegir bien la hipoteca.

No todas las hipotecas son iguales, y al tratarse de una inversión, hay ciertos factores clave que debes considerar antes de firmar el préstamo.

Veamos de manera clara y sencilla los pasos que debes seguir para pedir la mejor hipoteca para tu piso destinado al alquiler vacacional.

Cuando solicitas una hipoteca para comprar tu vivienda habitual, los bancos suelen ofrecer condiciones más flexibles porque el objetivo es que tengas un hogar estable. Sin embargo, si el préstamo es para una inversión inmobiliaria, como un piso para alquiler vacacional, las condiciones pueden ser diferentes:

Intereses más altos: Los bancos consideran que hay un mayor riesgo en una hipoteca destinada a una propiedad de alquiler.

Mayor exigencia de aportación inicial: Es posible que necesites aportar entre un 20% y un 30% del valor del inmueble.

Condiciones más estrictas: Algunas entidades financieras podrían pedir pruebas de ingresos adicionales o un plan de negocio para asegurarse de que podrás afrontar los pagos.

De todas maneras, esto puede que no sea así, y quizás encuentres condiciones más favorables de aquellas que puedes llegar a pensar en un primer momento. Para conseguirlas es importante tener en cuenta algunas sugerencias que te vamos a explicar.

Antes de decidirte por una entidad bancaria, es importante comparar varias ofertas. No todas las hipotecas para inversión tienen las mismas condiciones, y elegir la más conveniente puede ahorrarte miles de euros en intereses y comisiones.

No solo existen las oficinas físicas, recuerda que todas las entidades financieras y bancos tienen sus plataformas online donde pueden encontrar mucha información respecto a sus ofertas hipotecarias.

Tienes tres opciones principales:

Hipoteca fija: La cuota mensual no cambia, lo que da mayor estabilidad financiera.

Hipoteca variable: Se ajusta según la evolución de los tipos de interés, lo que puede ser una ventaja si los tipos están bajos, pero también un riesgo si suben.

Hipoteca mixta: Es la hipoteca más ofertada en la actualidad, compagina la ventajas de la hipoteca fija y variable, aunque también tiene sus posibles inconvenientes; la hipoteca variable tiene el riesgo de que el índice hipotecario suba y así también tu cuota mensual, y la hipoteca fija tiene la desventaja de que no te puedas beneficiar de un Euríbor bajo.

Antes de comprometerte con una hipoteca, es clave asegurarte de que el piso generará ingresos suficientes. Para ello, herramientas como Lodgify pueden ayudarte a gestionar mejor tu propiedad gracias a su software alquiler vacacional, optimizando la ocupación y los precios.

Si tienes pensado alquilar el piso a turistas, un channel manager como el de Lodgify puede facilitarte la gestión de reservas en varias plataformas simultáneamente, evitando sobreventas y mejorando la rentabilidad del alquiler.

Antes de tomar una decisión, es recomendable utilizar herramientas de cálculo para evaluar diferentes escenarios. En esta página puedes encontrar calculadoras de hipoteca que te permitirán:

- Simular tu hipoteca y ajustar las cuotas según tu situación económica.

- Calcular revisiones si eliges una hipoteca a interés variable.

- Estimar el impacto de amortizaciones anticipadas.

Para evitar demoras en la aprobación de la hipoteca, ten preparada la siguiente documentación:

- DNI o NIE.

- Declaración de la renta y últimas nóminas.

- Extractos bancarios recientes.

- Escrituras de otras propiedades, si las tienes.

- Plan de negocio (si el banco lo solicita para evaluar la rentabilidad de la inversión).

Pedir una hipoteca para un piso de alquiler vacacional requiere un análisis detallado de las condiciones del préstamo y de la rentabilidad del inmueble.

Comparar ofertas, elegir la mejor opción entre tipo fijo o variable, y utilizar herramientas de cálculo antes de firmar son pasos que debes tener en cuenta para asegurar una inversión rentable y sostenible en el tiempo.

Con una buena estrategia y las herramientas adecuadas, puedes maximizar los beneficios de tu alquiler vacacional y conseguir el éxito en tu inversión inmobiliaria.

Importante Pronunciamiento del TJUE sobre el IRPH

Resolución Esperada para el 12 de Diciembre de 2024

El pasado 25 de octubre de 2024, Abogados RES publicó en su página web un comunicado de gran relevancia para quienes siguen el desarrollo de la controversia sobre el Índice de Referencia de Préstamos Hipotecarios (IRPH). En su declaración, RES informó que el Tribunal de Justicia de la Unión Europea (TJUE) les comunicó la fecha oficial en que se pronunciará sobre las cuestiones prejudiciales relativas al asunto C-300/23, elevadas desde el Juzgado de Primera Instancia número 8 de Donostia-San Sebastián. La esperada sentencia se dictará el próximo 12 de diciembre de 2024, a las 9:30 de la mañana.

Este fallo del TJUE es trascendental, dado que responde a las cuestiones elevadas en relación con el IRPH, un índice que afecta a miles de hipotecas en España. Desde Abogados RES se alienta a los afectados a presentar una solicitud de suspensión de sus procedimientos judiciales actuales, dado que el fallo podría clarificar la legalidad y las condiciones de este índice hipotecario. En este sentido, el bufete subraya que resolver cualquier procedimiento de esta índole antes del pronunciamiento del TJUE podría carecer de sentido, ya que la sentencia europea podría modificar el enfoque actual de estos casos.

El equipo de Abogados RES expresa en su comunicado una fuerte esperanza en que la decisión del TJUE favorezca a los consumidores afectados por el IRPH. Este pronunciamiento podría poner fin a años de incertidumbre y establecer un precedente fundamental sobre el uso de este índice en los contratos hipotecarios.

Para quienes están involucrados en litigios relacionados con el IRPH, Abogados RES pone a disposición el texto emitido por el TJUE, que puede ser utilizado en las solicitudes de suspensión de procedimientos en curso, hasta que se conozca el fallo definitivo.

Este próximo 12 de diciembre de 2024, el TJUE tiene en sus manos la posibilidad de marcar un cambio histórico en la jurisprudencia sobre el IRPH, con implicaciones significativas para los consumidores en España. Desde Abogados RES, se invita a todos los afectados a mantenerse informados y a contar con el respaldo necesario para proceder tras la resolución del TJUE.

Cómo maximizar la inversión de comprar una vivienda gracias al broker hipotecario

Al comprar una vivienda, enfrentarse en soledad a la inmobiliaria y al banco puede ser complicado y puede colocarle fácilmente en una situación de desventaja. Los intereses de estas entidades suelen estar en desacuerdo con los del comprador. La inmobiliaria busca vender rápido y al precio más alto posible, mientras que el banco tiende a diseñar hipotecas que benefician sus intereses financieros. Aquí es donde entra en juego el broker hipotecario, un gran ayudante para el comprador especializado en el arte de asegurar las mejores condiciones tanto en la compra como en la financiación de una propiedad.

Un broker hipotecario es un profesional especializado en facilitar la adquisición de una vivienda u otro inmueble, asegurando que el cliente obtenga las condiciones más favorables en su hipoteca. Actúa como un intermediario entre el triángulo formado por comprador, el vendedor y las entidades financieras, desempeñando un importántisimo papel en cada etapa del proceso de compra.

- Asesoramiento personalizado: El broker hipotecario proporciona un servicio personalizado, adaptado a las necesidades específicas de cada cliente. Ofrece orientación experta en cada paso del proceso de compra, desde la búsqueda de la propiedad hasta la firma final en la notaría.

- Análisis exhaustivo: Antes de iniciar cualquier negociación, el broker hipotecario realiza un análisis detallado de la situación financiera del cliente y de las opciones disponibles en el mercado. Esto incluye la evaluación de diferentes tipos de interés, plazos de amortización y condiciones de pago.

- Gestión integral: El broker hipotecario se encarga de todos los trámites y gestiones necesarias para la compra de la vivienda. Desde la verificación de la legalidad de la propiedad hasta la negociación con la entidad bancaria, el cliente puede confiar en que todas las diligencias se llevan a cabo de manera eficiente y profesional.

- Negociación especializada: Una de las principales ventajas del broker hipotecario es su capacidad para negociar con los bancos en nombre del cliente. Gracias a su experiencia y conocimientos del mercado financiero, puede obtener condiciones más favorables en términos de tipo de interés, comisiones y plazos de pago.

- Ahorro de tiempo y dinero: Al delegar la búsqueda de financiación en un broker hipotecario, el cliente ahorra tiempo y reduce el riesgo de incurrir en costos innecesarios. Además, al obtener condiciones más ventajosas en la hipoteca, se garantiza un ahorro significativo a largo plazo.

En la era digital, el broker hipotecario online emerge como una opción conveniente y accesible para aquellos que buscan simplificar el proceso de compra de una vivienda. A través de plataformas en línea, los clientes pueden acceder a una amplia gama de servicios, desde la comparación de hipotecas hasta la solicitud de financiación, todo desde la comodidad de su hogar.

- Acceso a múltiples ofertas: Gracias a su amplia red de colaboradores, los brokers hipotecarios online pueden ofrecer a los clientes una variedad de opciones de financiación, adaptadas a sus necesidades y preferencias.

- Herramientas de comparación: Las plataformas en línea proporcionan herramientas intuitivas que permiten a los clientes comparar diferentes hipotecas en función de sus características y condiciones. Esto facilita la toma de decisiones informadas y ayuda a encontrar la opción más adecuada.

- Proceso simplificado: Con la asistencia de un broker hipotecario online, el proceso de solicitud y tramitación de la hipoteca se simplifica considerablemente. Los clientes pueden cargar la documentación requerida, realizar seguimiento del estado de su solicitud y recibir asesoramiento personalizado en línea.

- Transparencia y seguridad: Los brokers hipotecarios online se esfuerzan por ofrecer un servicio transparente y seguro, garantizando la protección de los datos personales y financieros de sus clientes en todo momento.

Como conclusión podemos decir que el broker hipotecario resulta ser un ayudante indispensable para aquellos que desean comprar una vivienda con las mejores condiciones financieras. Su experiencia y capacidad de negociación permiten maximizar el retorno de la inversión y garantizar una experiencia de compra satisfactoria. Ya sea de forma tradicional o a través de plataformas en línea, contar con el apoyo de un broker hipotecario puede marcar la diferencia entre una transacción exitosa y otra que finalmente resulte desventajosa para el comprador de una vivienda y firmante de una hipoteca

Comenta Tengo los huevos pelaos de de tanto tocármelos

Jueves, 11 Dic. 2025 | 09:54:28 AMComenta Ron de El Vendrell- Tarragona

Martes, 09 Dic. 2025 | 06:00:06 AMResponde Tengo los huevos pelaos de tanto tocármelos

Jueves, 11 Dic. 2025 | 02:10:09 PMResponde Ron de El Vendrell- Tarragona

Jueves, 11 Dic. 2025 | 06:01:38 PMComenta Adoración de Alcalá de Henares

Martes, 02 Dic. 2025 | 11:25:35 AMComenta Ricardo de Logroño

Martes, 02 Dic. 2025 | 06:33:24 AMComenta Adoración de Alcalá de Henares

Lunes, 01 Dic. 2025 | 12:26:48 PM